一括投資 vs ドルコスト平均法について思う事

どうも~!しんです!

Twitter界隈で時々論争になるインデックス投資のおける「一括投資 vs ドルコスト平均法」。毎度、賛否両論の様々な意見がありますが、なかなか議論が嚙み合わない印象もありますね…。自分はいつも違和感を感じています。

自分なりに「一括投資 vs ドルコスト平均法」の議論について少し考えてみましたので、簡単にまとめてみることにしました。こうやって記しておかないと忘れてしまいそうなので(笑)

一括投資とドルコスト平均法

ここでは、一括投資を「手持ちの投資用余剰資金をまとめて一回で投資する事」とします。また、ドルコスト平均法を「手持ちの投資用余剰資金を均等に複数回に分けて投資する事」とします。(積み立て投資については結果としてドルコスト平均法っぽくなるけど、前述の定義に当てはまらないのでここでは考えません)

ツイッターを眺めていると、当然ですが一括派の方もいるしドルコスト派の方もいます。両者の意見をざっと眺めてみると…

・リスクとリターンを考えれば、一括投資以外はあり得ない

・多く長く資金をリスク資産に入れるのが鉄則なので、一括でなるべく早く投資すべき

・バックテストでも一括投資の方が成績が良い

・そもそもインデックス投資はタイミングを図らない投資なので、一括投資が原則

・なんとなく言葉の響きが男気を感じてカックイイ(個人的意見)

・一括投資してすぐに暴落が来たらどうするんだ!

・暴落前など過去にドルコスト平均法が有利だった時期がある

・高値掴みを避けたい

・なんとなく言葉の響きがインテリっぽくて素敵(個人的意見)

両者の言い分、どちらもわかる気がします。

モンテカルロ・シミュレーション

そこで、先進国インデックスに一括で投資したケースとドルコスト平均法で分割投資したケースについて簡単にシミュレーションしてみました。どのくらいの差があるのかないのか。

仮定:

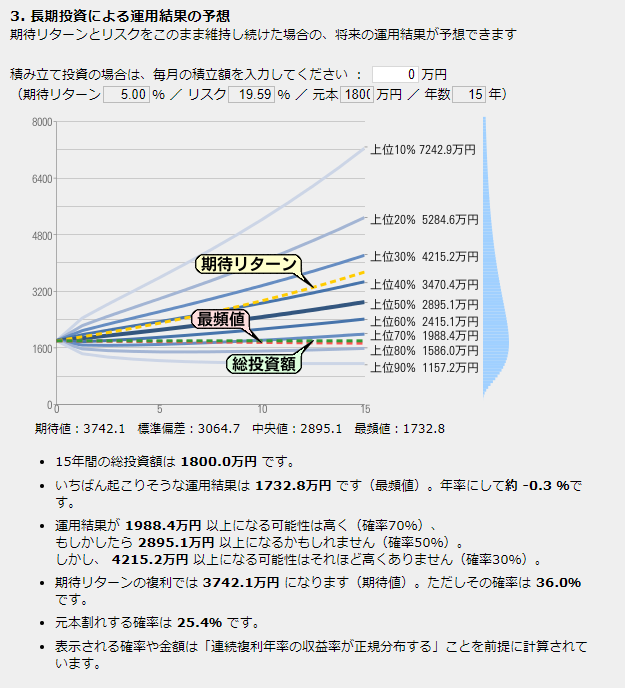

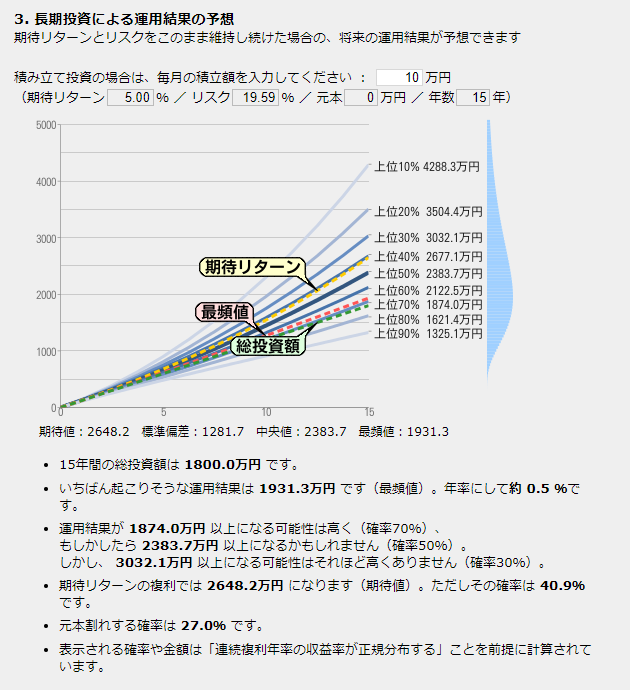

・1,800万円を先進国株式100%で15年間運用する。

・期待リターン5%、想定リスク19.59%と仮定。

・一括投資とドルコスト平均法(月々10万円ずつ)とを比較。

使用したシミュレーター:

・投資信託のガイド「長期投資予想/アセットアロケーション分析」

結果:

一括投資↓

ドルコスト平均法↓

予想結果のまとめ

| 一括投資 | ドルコスト平均法 | |

| 投資総額 | 1800万円 | 1800万円 |

| 最頻値 | 1732.8万円 | 1931.3万円 |

| 期待リターン | 3742.1万円 | 2648.2万円 |

| 元本割れ確率 | 25.4% | 27.0% |

結果:

一括投資の方が期待リターンが高く、元本割れ確率も低い。

(最頻値はドルコスト平均法の方が高い)

というわけで「一括投資の勝ち!」

そして、これが一般的?な見解なのでしょう。

でも、この結論って「一括投資が分割投資よりも優れた素晴らしい投資手法」という大それたことではなくて、ごくごく「当たり前」のことを言っているだけなんですよね。

投資期間の違い

だって、「投資期間」が違うのですから。

投資を始めてからの期間はどちらの投資パターンも15年で、最終的な投資総額についてもどちらも1,800万円で同じです。しかし、一括投資では1800万円すべてを15年運用していますが、少しずつ資金を投入するドルコスト平均法では15年運用したのは最初のひと月分の10万円だけで、最後のひと月分の10万円なんて1か月しか運用していないことになります。

そりゃ長期的に右肩上がりを想定した期待値プラスだからこそのインデックス投資ですから、投資額と投資期間が長い方が理論上はプラスになるはずです。もちろん、市場は机上のシミュレーション通りに動くわけではないですし、過去にはドルコスト平均法が有利になった場面もありましたけど、理論的には一括投資が理想ということにはなるのだと思います。

2択問題じゃないでしょう

でも、この比較って何だか違和感を感じるんですよね。だって…

「そもそも、なぜ一括だけ別格扱いなの?」

「一括投資って分割回数0回というだけのことでしょ?」と。

両者の投資パターンを以下のように分割回数で考えてみると

【分割回数】

0回・・・一括投資

1回(2分割)・・・ドルコスト平均法

2回(3分割)・・・ドルコスト平均法

3回(4分割)・・・ドルコスト平均法

・

・

179回(180分割)・・・ドルコスト平均法

となります。1回分割すればドルコスト平均法という名前に変わります。

こう考えると、上記のシミュレーションがあまり意味があるものとは思えなくなってきます。

だって、分割回数0回(一括)と1回(ドルコスト平均法)なんてほぼ差なんてないでしょうけど、分割回数1回(ドルコスト平均法)と179回(ドルコスト平均法)の方がはるかに差がつきますよね。たぶん今回やったシミュレーションに近くなるんじゃないかな。それなのに、一括だけを別格扱いして「一括 vs ドルコスト平均法」という構図にするのはちょっと違和感を感じずにはいられません。

ローランドっぽく「一括かそれ以外か」とまとめるのではなく、「分割すればするほど(投資が遅れるほど)期待リターンが下がりますよ」というごくごく当たり前の話で終わりでいいのではないかなと。

要は2択の話じゃなくてグラデーションの話。

なので、この話題については「迷ったら別に一括投資に拘らなくても、リスク許容度に応じてリスク資産に入れていけばいいんじゃない?」と緩く思うわけです。

ちなみに、私はインデックス投資は自動の積み立てのみですので、あまり一括とかドルコスト平均法とか深く考えずに適当にやっています(笑)

ディスカッション

コメント一覧

まだ、コメントがありません