iDeCoしてますか?

どうも~ しんです!

時々Twitter上でも議論の的になるiDeCoですが、みなさんは使ってますか?

個人的な備忘録もかねて考えをまとめてみました!

iDeCoとは

まず、iDeCoとは何か?

iDeCo(イデコ)とは個人型確定拠出年金と呼ばれ、国が法律に基づいて実施している私的年金制度ですね。この「年金制度」というところが一番のポイントであり、メリット・デメリットとして挙げられる点と関連していると考えています。詳しくは公式サイトをどうぞ!(丸投げ)(イデコ公式サイト)

ざっくり言うと

「税金優遇するから自分で投資して年金作ってね!」

という制度だと理解しています。なので、途中で換金出来ない、資金拘束がどうのこうのという議論はあまり意味が無いと思っていて、あくまで年金という位置付けで自分が利用したいかどうかだけでいいのかなと考えています。まあ、そもそもインデックス投資って数十年単位で長期投資する前提のものなんじゃないかなって思うので、資金拘束は個人的にはまったく気になりません。

ちなみに、しん家は夫婦で満額の23,000×2=46,000円をなんちゃって全世界株式に投資しています。(SBI証券でオルカンの設定が無かったのと、当初は先進国株式を積み立てていたので、日本と新興国を追加して組み合わせてオルカンの割合に近くなるよう積み立て設定しています)

最大のメリット ~所得控除の力~

iDeCoの最大のメリットはやはり「所得控除」でしょう。

逆に、これがなければiDeCoをやる理由はほぼ無くなるのではないかと言えるほどの象徴的なものです。

例えば、年収300万の会社員でiDeCoに満額(23,000円/月)拠出するケースでは、iDeCo未加入時と比較して、所得税・住民税合わせて年間41,400円の節税となります。(簡単税制優遇シミュレーション/iDeCo公式サイト)

言い換えれば、年間276,000円の投資に対して41,400円のリターンが「ほぼ」確定しているという事ですよ!

投資元本に対して15%のリターンが確定する投資なんて普通は詐欺ですよね(笑)しかも、運用成績が良くも悪くもこのリターンは変わりません。運悪くインデックス投資がコケたとしてもその傷を癒してくれそうです。また所得税率は累進課税ですから、所得が多ければ所得控除の威力も増します。年収5,000万円になると年間151,800円の節税になり、拠出金に対して半分以上戻ってくるというバグです。半額でインデックスが買えるなら勝確じゃないですか!?(年収5,000万ならすでに勝確でしょというツッコミはなし!)

勘違いポイント

これはよく勘違いされるポイントですが、決してNISAのような完全な「非課税制度」ではありません。

証券会社のページには、「運用して利益が出ても税金0円(楽天証券)」とか、「運用収益がすべて非課税に(SBI証券)」とか堂々と書いてありますけど、それって「言いすぎじゃない?」と思います。

iDeCoは保有資産を売却する時にはしっかり課税されます。

しかも、投資の利益部分だけではなく、資産全体が課税対象となってしまうのです!

「え?拠出した分(元本)も課税されるなら、節税出来ても意味ないじゃん!」と思うかも知れません。

そうです。iDeCoはある意味では課税の先送りなんです。ただし、その売却時の課税が優遇される受け取り方が出来るのがiDeCo。そして、優遇制度を上手に使えば非課税にすることも可能。そのため「非課税」という表現が使われたりするのだと思いますが、非課税範囲に収められるかどうかは投資の成績と退職所得控除の額(あるいは公的年金等控除)によって決まります。

なので、先ほど所得控除による税還付は「ほぼ」確定リターンだ!と書きましたけど、正確には売却時にどれだけ課税を抑えられるかにかかっているので、「未」確定リターンが正しいのでしょうか。

iDeCoは「非課税制度」ではなく、「課税先送り&売却時課税優遇制度~もしかしたら非課税かもね~」なのです。

iDeCoで損をする!?

じゃあ、iDeCoは絶対やった方がいいのか?と言われると必ずしもそうでないのが厄介です。

先日、Twitter上でiDeCoの話題が出ていたので、NISAと比較したらどうかなと思い簡単なシミュレーションをしてみました。

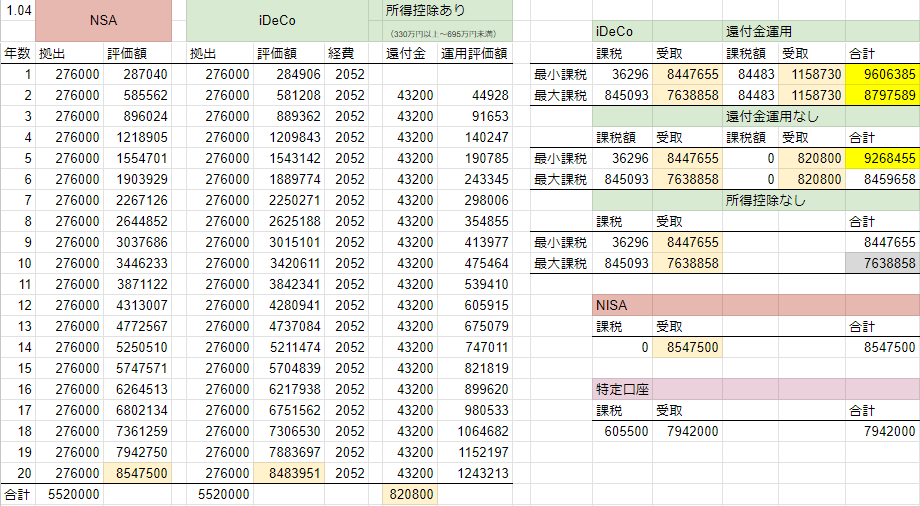

仮定 :

・どちらも月々23,000円拠出

・年率4%成長の商品に投資

・iDeCoは最小課税(退職所得控除800万)と最大課税(控除0円)で計算

・iDeCoは所得控除による還付金を考慮 (課税所得330万円以上~695万円未満想定)

・還付金を運用した場合、運用しなかった場合で計算

・所得控除が無かった場合も比較

・20年後に全部売却(iDeCoは退職金として受取)

結果:

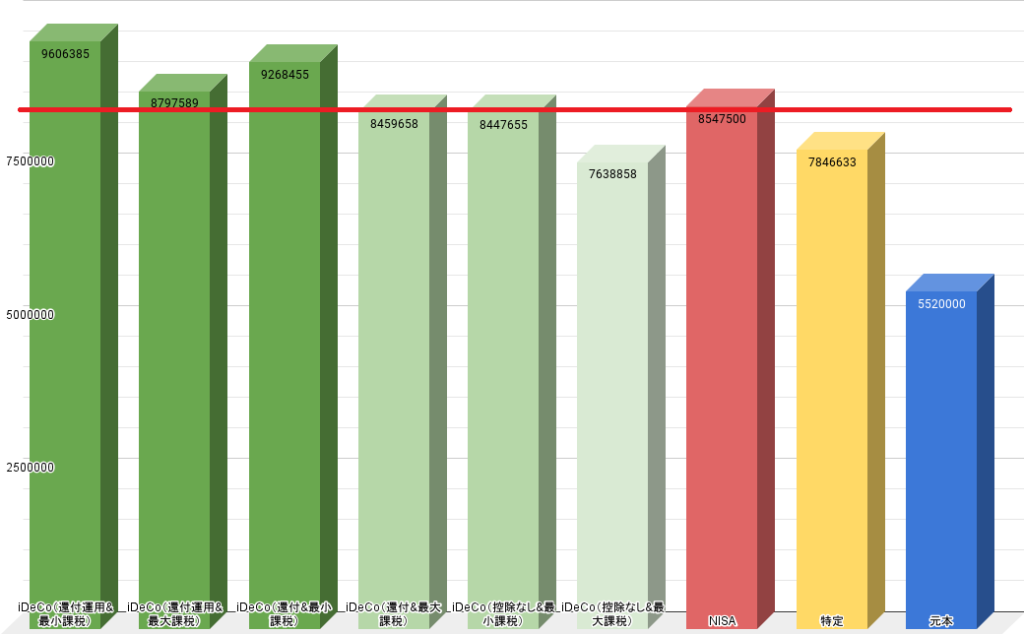

・所得控除あり&還付金運用あり:iDeCo有利

・所得控除あり&還付金運用なし:おおむねiDeCo有利、最大課税だとややNISA有利

・所得控除なし:基本的にNISAより不利、課税が増えると特定口座よりも不利

これを見るとやはり所得控除は強力で、所得控除を使えるならば多くのケースでNISAよりお得になりそうです。所得が増えればさらに差は広がりそうですね。

節税による還付金も運用し受給時に最大限節税出来れば(退職所得控除をフルに利用)、iDeCoがNISAに100万以上の差をつけて圧勝。これは、課税を繰り延べて複利運用するという、ある意味でインデックス投資の利点の1つとして挙げられる仕組みに似ているかも知れません。

また、還付金を運用せずとも受給時に上手に節税できればiDeCoがNISAを圧倒します。

注意が必要なのは所得控除が使えないケースで、これは下手すると特定口座での運用にも負けてしまいます。年金として長期運用する前提とはいえ、これでは何のための資金拘束なのかわかりませんよね(笑)

ただし、所得控除がなくても受給時に非課税に近づけられればNISAと遜色ありません。うちの妻は所得控除が使えませんがiDeCoを満額拠出しています。これは退職所得控除をフル活用して受給時に非課税に出来る見込みがあるためで、特定口座で運用するよりも有利です。つみたてNISA+iDeCoで非課税枠を増やしている形ですね。

ただし、来年以降は改正NISAとなり非課税枠が拡充しますので、もしNISA枠を持て余すようであればiDeCoの拠出を最小限に減らしてNISAに資金を振るかも知れません。

iDeCoしますか?

やはりポイントは、所得控除の有無と受給時の退職所得控除でした。

普通に働いている人で、さらに退職所得控除が使えそうならばiDeCoは資産形成の協力な助っ人になると考えます。逆に、NISAが拡充されようとしている今、所得がない無職、もしくはこれから無職になる予定の人(FIRE含め)にとって魅力は少ないのかも知れません。

というわけで、個人的には所得があればNISAに優先してiDeCoから!と考えます。あくまで資産形成を目的とした場合ですけど。

ただ、現状のルールが変わらなければ…という前提があることも一応考えないといけません。

課税が退職金に準じた扱いになっていますので、退職金課税制度の大幅な改悪があると不利になっていく可能性もありますよね。凍結中の特別法人税も不気味ですし。とはいえ、未来のことはわかりませんし、その都度より良い方法を考えていくしかないのかなと思っています。

まあ、改悪されたら年金受給のパターンと比較して有利な受給方法を考えましょう。

個人的には退職所得控除を増やすため、もっと若い時から拠出して加入期間を稼いでおけば良かったなぁと少し後悔があります。やっぱり非課税が嬉しいですもんね!まあ、それも控除額を上回るくらいインデックス投資のリターンが良ければの話ですが(笑)

ディスカッション

コメント一覧

まだ、コメントがありません