米国債への投資は…あり!?なし!?

先日、Twitterでみらいさん(@instockexnet)のツイートをみて「iFreeHOLD 米国国債(T-Zero2044)」の存在を思い出しました。せっかくなので、この債券への投資について少し考えてみました。

割引債に投資できる「iFreeHOLD 米国国債(T-Zero2044)」からレポートが出てる👀

— みらいよたろう@東北投信🇨🇦🌴🇹🇭🍤 (@instockexnet) January 17, 2025

✅買った時点で米ドルベースでのリターンがわかる

✅運用期間が長いほど円高リスクに強くなる

米20年債は今利回り5%らしい😮今後20年で(米ドル建てで)利回り5%継続と言われると心惹かれるよねー pic.twitter.com/2wjt0e0onP

Contents

iFreeHOLD 米国国債(T-Zero2044)とは

「iFreeHOLD 米国国債(T-Zero2044)」は大和アセットマネジメント株式会社により昨年の3月に設定された投資信託で、2044年に償還を迎える米国国債1銘柄のみ保有するというものです。NISAの成長投資枠に対応しています。

保有する米国債はゼロクーポン債というもので、利子(クーポン)が無い代わりに予め利子分を引いた価格で購入できるものです。償還まで保有すると購入時の利率で複利運用したリターンが得られるのがメリットですね。

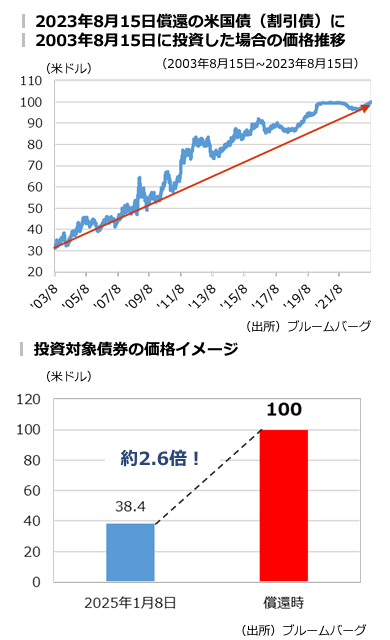

下図のように債券価格は様々な要因の影響を受けて変動しますが時間経過とともに額面に近づき、発行元(米国)が破綻しない限り償還まで持ち切れば額面満額を受け取れますので、株式に比べればリスクはかなり低いものとなります。

(大和アセットマネジメント:一見難しい!?ようでシンプル 割引債で賢く債券投資!)

昨年の設定時にも色々調べて検討しましたが、米国金利が再び上昇している現在(2025年1月)の状況を確認してみました。

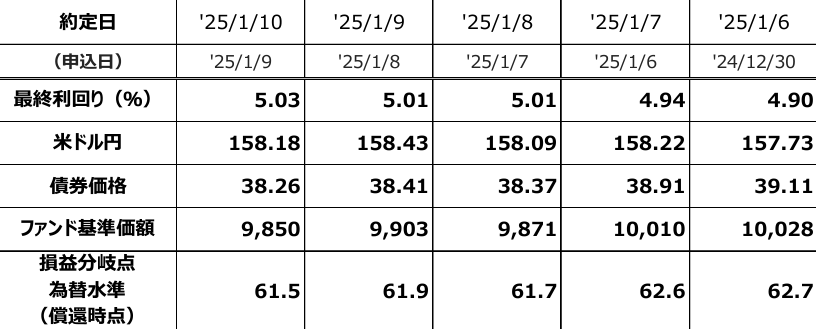

大和アセットマネジメントの商品ページで「足元の値動きと投資成果シミュレーション」をみてみると、先週はおおむね利回り5%前後で推移しているようです。

2044年5月15日が償還日となりますので、今購入して約19年保有すれば利回り5%の複利運用がほぼ確定するわけですね。

ざっくり計算すると100万円が19年後に250万円になります(為替考慮せず)。

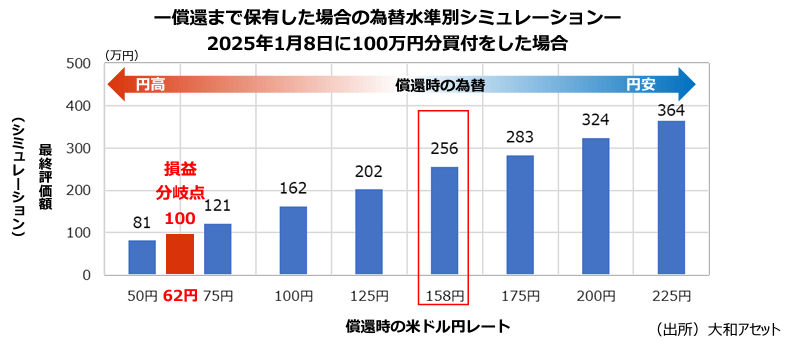

「でも今は円安だから、為替リスクが怖い」という気持ちもあります。このあたりも先ほどのファンドレターを見てみるとイメージしやすいかも知れません。あくまでシミュレーションですが、償還時の為替レートによる円換算評価額の変動が確認出来て損益分岐もわかります。

現在の為替レートと利回りから推定される償還時の損益分岐点のレートは1ドル62円。まあ個人的にはちょっと考えにくいレートですから、為替負けは想定しなくても良いんじゃないかなと。1ドル125円でも2倍になっていますね。

当たり前ですが為替リスクは債券に限らず海外投資にはつきものですし、長期で複利運用出来れば為替リスクはそれほど恐れることはないと考えています。

元本割れを心配せずに利回り5%の複利を享受できる米国債投資も選択肢の1つとして考えてみたくなりますね。

インデックス投資も長期なら元本割れしないって聞きましたけど…

「インデックス投資なら15年続ければ元本割れの心配はない」という話はよく聞きます。

「それならば、債券よりも期待リターンが高い株式投資(インデックス投資)の方が断然いいっしょ!」と考える事はごく自然ですね。

ただし、インデックス投資を含む株式投資にはリスク(価格変動)がつきもので、このリスクはリターンを蝕みます。これについてはTwitterでお世話になっているななしさん(@_teeeeest)の記事が参考になります!

元本割れの可能性はきわめて低いかも知れません。ただし、期待リターンが高くともリスクが大きければ「思っていたよりもリターンが得られなかった」という結果が十分に起こり得るということです。

インデックス投資と債券投資を比較してみる

さて、簡単にシミュレーションをしてみます。為替変動は考慮しません。

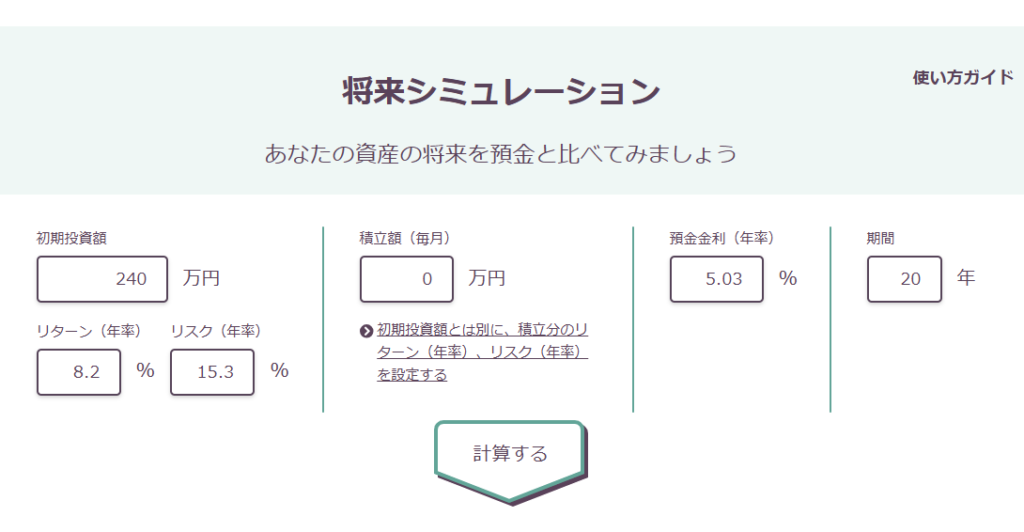

インデックス投資については、みんな大好きオルカンのベンチマークであるMSCIオール・カントリー・ワールド・インデックス(ACWI)の過去30年の年率リターンとリスクを参照しました(ドルベース)。期待リターンは8.2%、想定リスクは15.3%です(myINDEXより)

債券については、iFreeHOLD 米国国債(T-Zero2044)の1月10日約定の利回り5.03%を使います。償還まで持ち切る想定でリスクは0とします。

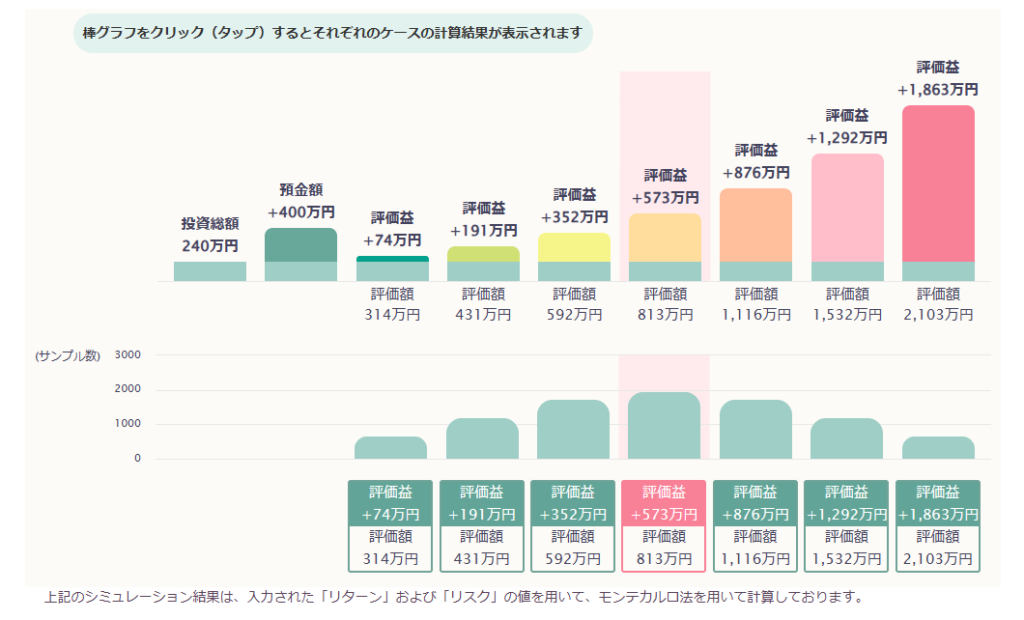

以上の数値で野村アセットマネジメントの「一括投資シミュレーション」を使用してシミュレーションしてみました。預金のところを債券に置き換えて考えています。

【条件】

投資元本:240万円(一括)

投資期間:20年

リターン 8.2%、リスク 15.3%

預金金利:5.03%(債券の利回りとして)

結果は下図のようになりました。

リスクがある投資商品の場合、リスクに応じて投資結果にバラツキが生じます。これはサンプル数10,000のモンテカルロシミュレーションです。

一方で、債券の方は決まった額面での償還となります。

まず、最頻のケースをみてみます。2,000サンプルくらいですかね。

インデックス投資:評価額 813万円(利益 573万円)

債券:評価額 640万円(利益 400万円)

リスクをとった甲斐がありました!インデックス投資は債券よりも大きな利益を得られています。

では、それよりも少し下振れしたケースはどうでしょうか?

インデックス投資:評価額 592万円(利益352万円)

債券:評価額 640万円(利益400万円)

あれ?インデックス投資の方が債券に比べて利益が減ってしまいました…

想定リターンは高いはずなのに…

株と債券、どっちがいいですか?

リスクのあるインデックス投資の場合、上振れすればとても大きなリターンが期待できる反面、下振れした場合には株式よりも期待リターンが低い債券投資に劣後する可能性もあります。

トータルでみれば当然インデックス投資の方が高いリターンを得られる可能性が高いわけですが、運悪く思いきり下振れするケースに当てはまってしまうこともあるわけです。

人生が100回あれば、もしくは投資期間があと100年あれば、まったく迷わずにインデックス投資(株式)を選ぶと思います。ただし、人生は一度だけ、投資可能な期間には限りがあります。おじさんに残された時間はあまりにも短い(涙)

「猫も杓子もインデックス投資」の風潮が強まる昨今ですが、最終利益が不透明な株式よりもゴールが決まっている債券が望ましい人もいるでしょう。自分に合った投資を見つけて継続することが一番なんだろうなと思っています。

下図はSBI証券の債券ページですが、2025年1月19日現在、残存期間15年前後のもので利回り4.7%前後、単価が50前後になっています。つまりこれらは15年後に倍になるということ。

15年後にある程度決まった金額を使いたいケースでは、運用結果の目途が立つというのは大きなポイントだと思います。もちろん為替リスクはありますが、株式よりも使いやすいのではないでしょうか。

ちなみに自分は昨年に以下の現物米国債を購入済です。今、気付いたのですが、これ、iFreeHOLD 米国国債(T-Zero2044)の保有債券と一緒かも!

あまりリスクは取りたくないお金で20年は使わない予定でしたので、残存が20年の米国債を選択しました。2倍になればラッキー。少しでも増えれば御の字。ただ、円安のピークで購入してしまったのはご愛敬(笑)

さて「iFreeHOLD 米国国債(T-Zero2044)」ですが、現物債券と比べるとNISAで購入できるところが一番のメリットですかね。ただ、成長投資枠240万円を使って非課税になるのは利益400万円に対しての税金約80万円分。ちょっと非課税枠が勿体ないと考える方も多いかも知れません。

デメリットとしては運用コストが年率0.1705%かかりますが、現物債券ではスプレッドがありますので一概にこれがデメリットと言えるかどうかわかりません。あとは人気が無くなった時の償還リスクですかね…

今のところ「iFreeHOLD 米国国債(T-Zero2044)」を追加で購入する予定はありませんが、比較的リスクの少ない資金の運用をしたい方、値動きに抵抗がありNISAを躊躇っている方などは一考の余地があるかも知れませんね。

ディスカッション

コメント一覧

まだ、コメントがありません